Industria minera continúa su buen desempeño, pero los inversionistas no están impresionados

- Los ingresos aumentaron un 8% a US$ 683.000 millones y el EBITDA aumentó un 4% a US$ 165.000 millones.

- En Capex los actores principales fueron Cobre y Oro con US$ 30.000 millones de inversión.

Santiago, Chile. 4 junio, 2019. Las 40 compañías mineras más grandes del mundo continuaron consolidando su desempeño estelar de los últimos años al generar un crecimiento constante en 2018, según el informe Mine 2019 de PwC publicado hoy.

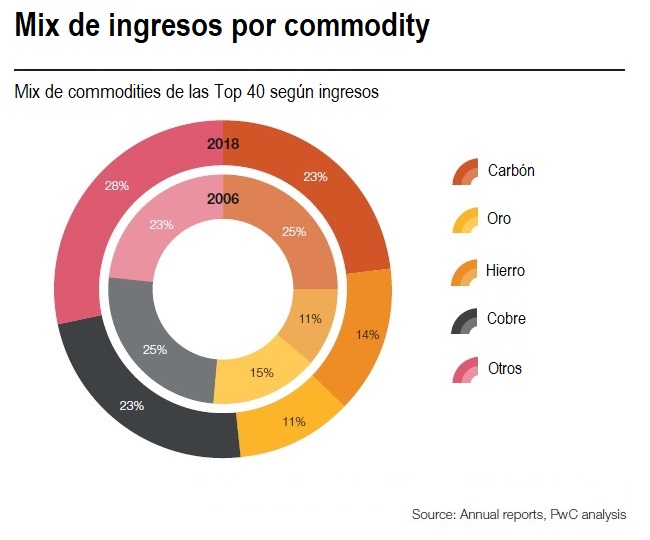

Como grupo, las 40 principales aumentaron los ingresos en un 8%, mayormente impulsados por el aumento de los precios de los commodities, y elevaron la producción en un 2%. También aumentaron los flujos de efectivo, pagaron deuda y proporcionaron un dividendo récord a los accionistas de US$ 43.000 millones. Las proyecciones indican un rendimiento estable y continuo en 2019. Los ingresos deberían mantenerse estables, con precios más bajos para carbón y cobre, pero compensados marginalmente con una mayor producción y precios promedio más altos para el mineral de hierro.

No obstante, los inversionistas parecen no estar muy impresionados por el resultado de las Top 40 a juzgar por las valoraciones del mercado, las cuales cayeron 18% en 2018. Si bien la capitalización de mercado total aumentó en el primer trimestre de este año, sigue siendo un 8% inferior comparada a la final de 2017. En los últimos 15 años, el rendimiento total de los accionistas en la minería se ha rezagado respecto al del mercado en general, así como también comparado con industrias similares como petróleo y gas.

«Hoy día muchos de los indicadores macro no están siguiendo los fundamentos, hay mucho efecto exógeno, geopolítico, y lo que podríamos llamar el efecto Trump por sus comentarios y acciones; en este escenario las proyecciones son un desafío, por lo que nuestro Outlook solo mira un año hacia adelante», explica Pablo Arancibia socio de PwC Chile.

Ellíder global de Minería y Metales de PwC, Jock O’Callaghan, dijo:“Una cosa está clara: la minería requiere más que un buendesempeño financiero para continuar creando y realizando valor demanera sostenible”.

“Nosotroscreemos que el mercado tiene reservas sobre la capacidad de laindustria minera para responder a los riesgos e incertidumbres de unmundo cambiante”.

“Con sólidos balances y flujos de efectivo, ahora es el momento para que las Top 40 aborden los problemas valóricos que afectan el mercado: cambio climático, cambio en la opinión del consumidor y adopción de tecnología”.

«Losmineros deben actuar con rapidez para restaurar la fe en la marca«Minería». Como industria esto significa transformar suactual reputación de eficientes «procesadores de mineral»;pasando de representar un riesgo ambiental omnipresente aconstructores prominentes tanto de capital económico como social. Lapriorización de estrategias más ecológicas y centradas en elconsumidor, apalancadas en la tecnología, ayudará a ganar laconfianza de las partes interesadas y permitirá a los mineros crearun valor sostenible en el futuro».

Gustavo Lagos, académico del departamento de Ingeniería de Minería de la PUC, indicó que «en esta edición del informe MINE de PwC, el tema de la marca Minería es central y me parece que es muy importante ya que está íntimamente relacionado con el nacionalismo de los recursos por la percepción de los consumidores, y su preocupación por el medio ambiente. El consumidor tiene una baja apreciación por la minería, y el desafió está en que la industria tiene que actuar para mejorar eso».

En esa linea el informe propone 3 acciones para mejorar la percepción de los consumidores:

- Cambio climático

- El tema tecnológico

- Involucramiento de los consumidores

Lagos continua, «en Chile, en especial los jóvenes, están menos preocupados de la importancia que tiene la minería para nuestro país. Y eso me preocupa porque la industria minera en Chile no ha estado a la altura, como otras compañías a nivel mundial».

«Es interesante mirar el ejemplo de Rio Tinto, que menciona el informe, y sus esfuerzos tanto en el tema tecnológico y el cambio climático al deshacerse de sus intereses de carbón, liderando por lejos en la industria», concluye Lagos.

Los balances se mantienen fuertes; el gasto de capital aumenta, pero lentamente

En 2018, las Top 40 pagaron US$ 15.500 millones en préstamos netos, lo que trajo como consecuencia que el apalancamiento financiero descendiera por debajo del promedio de los últimos 10 años. Todos los índices de liquidez y solvencia mejoraron durante el año, dejando a los mineros más grandes del mundo con sólidos balances y flujos de efectivo. «El financiamiento de las compañías ha vuelto a los fundamentos sanos de volver a ver a la banca involucrada, después de pasar un periodo de vacas flacas muy pronunciado donde las compañías estaban muy restringidas en términos de efectivo y donde las Tier 2 y las juniors tenían zero financiamiento», indicó Pablo Arancibia, socio de PwC Chile.

En línea con las expectativas, los gastos de capital comenzaron a aumentar nuevamente, aunque desde niveles históricamente bajos. El aumento del 13% con respecto al año anterior a US$ 57.000 millones sugiere que los mineros continúan avanzando con cautela; aproximadamente la mitad (48%) del gasto de capital en 2018 fue para proyectos en curso.

El cobre y el oro dominaron el gasto en 2018, atrayendo US$ 30.000 millones de inversión. El gasto de capital en carbón fue constante, año tras año, y esperamos que los mineros mantengan los niveles actuales de producción mientras el precio del carbón se mantenga alto.

Accionistas, gobierno y otras partes interesadas recompensados

Un aumento del 11% en los flujos de efectivo operativos ha permitido a las Top 40 aumentar las distribuciones a los accionistas en 2018 a un récord de US$ 43.000 millones. El rendimiento anual del dividendo alcanzó un 5,5%. Hubo un salto notable en la recompra de acciones a US$ 15.000 millones, frente a los US$ 4.000 millones en 2017. Rio Tinto y BHP representaron el 70% del total de la distribución a accionistas de recursos provenientes de la venta de activos no esenciales.

«Mientras que sus accionistas ven las recompras como una buena noticia en el corto plazo, los mineros deben preguntarse si esto ha tenido un costo, dados los desafíos de atraer capital a largo plazo», dijo O’Callaghan. «Los aumentos de patrimonio durante el año se mantuvieron en unos míseros US$ 3.000 millones, menos que en los dos años anteriores».

En2018, la proporción del valor distribuido a los gobiernos en formade impuestos directos y royalties aumentó del 19% al 21%. Losempleados recibieron el 22% de la distribución del valor total delas Top 40.

Con respecto al mercado del cobre, Alvaro Merino, gerente de estudio de SONAMI acotó que «a pesar del déficit de producción que se observa en el mercado, éste no se ha reflejado en los precios, precisamente por la incertidumbre y volatilidad que vemos en la economía mundial, profundizada por la guerra comercial entre EE.UU. y China».

La actividad M&A aumenta

Después de varios años de actividad lenta, M&A se recuperó significativamente en 2018. El valor de las transacciones anunciadas aumentó 137% a US$ 30.000 millones, impulsado por una ráfaga de actividad en el sector del oro, el continuo empuje de los mineros para optimizar sus carteras y el impulso para adquirir proyectos de metales energéticos.

«El renovado interés por las grandes transacciones parece que continuará este año, con valores de transacción anunciados hasta el 30 de abril que ya superan todo 2017», dijo O’Callaghan. «La venta post-transacción de activos no esenciales en portafolios optimizados respaldará una mayor actividad de transacciones en el corto plazo».

Consolidación del sector del oro

El sector del oro está experimentando una ronda renovada de consolidación, impulsada por una serie de proyectos cada vez más reducidos, pocos nuevos hallazgos de yacimientos de alta ley y falta de financiamiento para proyectos junior. Las transacciones de mineras de oro aumentaron del 8% del valor total del total de transacciones efectuadas por las Top 40 en 2017 al 25% en 2018, y este año se ubican cerca del 95% del total de las transacciones hasta el cierre de abril.

“Enel mercado actual, las compañías mineras de oro necesitan serrigurosas y disciplinadas con posibles operaciones. Losinversionistas todavía se están recuperando de la avalancha detransacciones sobrevaloradas y pagadas en exceso ocurridas entre 2005y 2012; operaciones que al día de hoy no tienen valor alguno «,dijo O’Callaghan.